提供委托人父母保障

最近硅谷渣男的故事引起了广泛关注。很多人来询问我是否可以提供有效的资产规划以保障个人资产不受到此类情况的影响。我的答案是肯定的。虽然在我处理的案子未曾出现过如此极端的情况,但是我有非常多 的经验为客户设计满足以下需求的信托:

- 避免资产遭受离婚财产分割

- 避免资产遭受配偶再婚的影响

- 若客户遭遇不测,为客户父母提供保障

- 帮助非美国居民的外国受益人规避遗产税

实话说, 由于客户家庭情况大不相同,并没有一个面面俱到并适用于所有人的解决方案。然而,为了响应最近的电话以及问询,我将尽我所能地在这里讨论一个可以杜绝硅谷渣男此类情况的通用解决方案。

我将着重通过以下几点来讲解信托结构 :

- 如何在客户英年早逝的情况下有效赡养客户父母。

- 如何在客户父母去世时将全部剩余资产传递给客户的子女。

- 为客户非美国居民的外籍父母规避潜在的税务问题。

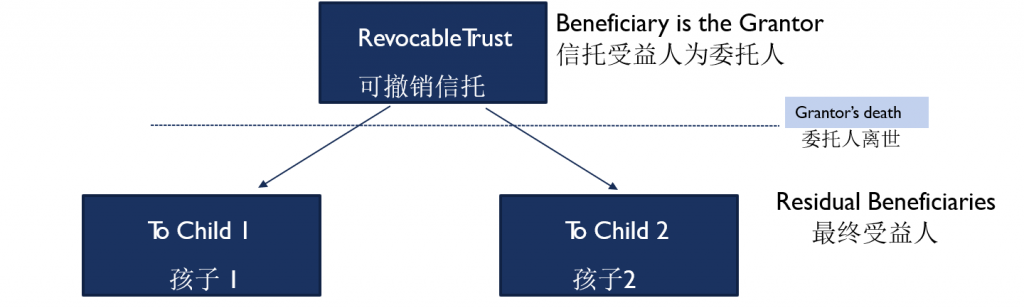

为了了解我们将如何实现这些目标,让我们首先快速的从结构的角度了解一下常见的可撤销生前信托是如何运作的

一旦可撤销信托成立,当您在世时,该可撤销信托为您(即最初的受益人)持有您的财产。然后通过在信托中设立规则来完成资产传承:即当受托人离世时,资产会按照设立好的信托规则分配给子女,如上图所示。这是一种非常常见的可撤销信托结构。若委托人先于父母去世,该结构不能为委托人父母提供保障。

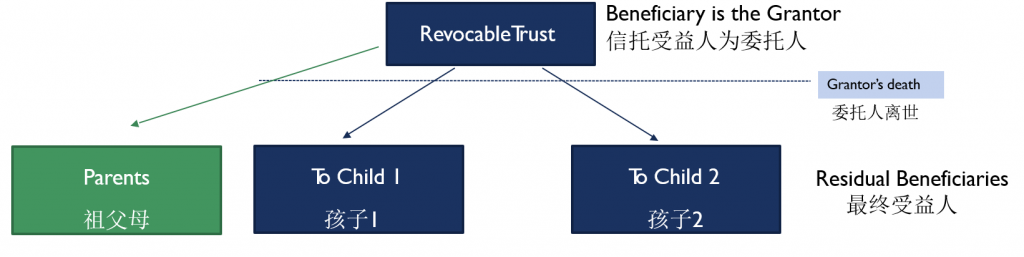

若需要信托在委托人先于其父母过世的情况下为委托人父母提供保障,委托人的父母也需要成为信托受益人。我们可以设立一些规则来做到这一点。例如,若客户(即委托人)离世后父母还健在,则客户父母将成为信托的额外受益人。在这种情况下,客户父母将获得信托1/3的资产,如下图所示。

然而,前面所述的规划是一个糟糕的规划。一方面,由于我们的假设是委托人早逝,那其子女很可能仍是未成年人。因此,分配给孩子的资产很可能落入客户配偶的手中,这不一定是大多数客户想要的。

第二,当非美国籍的委托人父母获得美国资产后,在他们最终离世时,他们在美国的资产将面临高额遗产税。因为与拥有$1206万遗产税免税额度的美国税务居民不同,非美国居民的外籍人士只有$6万免税额度。

前面所述的糟糕规划不仅无法保护客户子女及父母,同时也没有考量到税务问题。综上所述, 让我们来考虑另外一种结构:

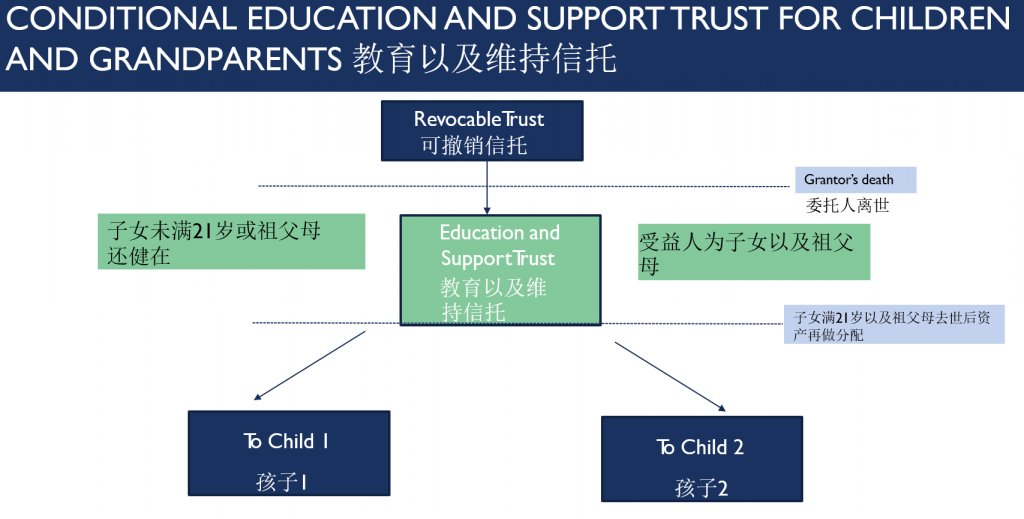

在这种新的结构中,我们不会将信托资产直接分配给受益人;而是在委托人离世后为其父母以及未满21岁的子女创建“教育与维持信托”。教育与持信托只会在委托人先于其父母以及子女年满21岁之前去世时启动。教育与持信托有4位受益人,他们分别为委托人的两位子女以及非美国籍的父母。当委托人的所有孩子年满21岁,并且父母都离世后,教育与维持信托将终止。在教育与维持信托终止后,信托会将剩余资产按比例发放给2位子女。

我认为这是一个更好的结构并且我已为不少客户建立过此类信托。在这种结构中,可撤销信托会在委托人去世后转变成一个为委托人子女以及父母提供保障的不可撤销教育与维持信托。信托受托人将管理信托资产,并在受托人认为必要时进行资产分发。所有未分发的剩余信托资产都受到保护。

此外,由于非美国籍的外国父母并未直接持有美国资产,此类结构亦可以避免遗产税问题。

若信托最初任命客户配偶为继任受托人,我们可以赋予客户父母罢免以及任命新受托人的权力;或者我们可以将罢免以及任命继任受托人的权力赋予独立的信托保护人,以防止客户配偶不择手段地滥用信托资产。

最后,正如我之前所提到的,这只是一个可能通用的解决方案。根据客户家庭情况与资产状况的不同,我们可能需要考量其他税务问题,例如隔代转让税。此外由于加利福尼亚州以及内华达州都是夫妻共有财产州,因此只有受托人的单独财产以及夫妻拥有财产的一半可以被转移到此类信托中。夫妻共有财产的另一半由客户配偶持有,他或她可以自由支配该资产。

Comments are closed.